SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. afecn19 |О ценности экономических показателей американских компаний для трейдинга.

- 05 апреля 2021, 12:37

- |

В конечно счете вся работа алготрейдера сводится к поиску предикторов и раз я научился что то там программировать на Питоне, парсить и нашел сайт где можно выкачать фундаментальные данные по американским компания за 10 лет, то почему бы не глянуть на зависимость котировок от этих самых показателей. Я этого никогда не делал, так как на заре своей трейдерской деятельности подражал трейдерам, которые о фундаментальном анализе отзывались весьма пренебрежительно. И сейчас никаким фундаментальным анализом я конечно не займусь, я оценю так сказать на глазок, полезность фундамента самым простым способом — возьму год, возьму какую то конкретную отрасль и разобью массив на 3 группы, в зависимости от того относились ли индикаторы деятельности к числу лучших, худших или средних. И гляну по усредненным данным насколько отличалась динамика акций у трети лучших по сравнению с третью худших.

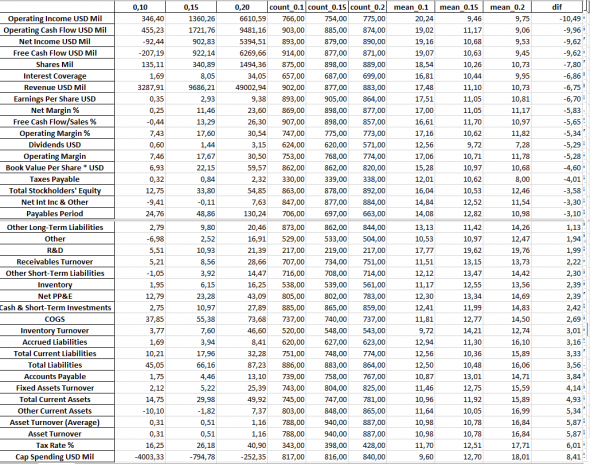

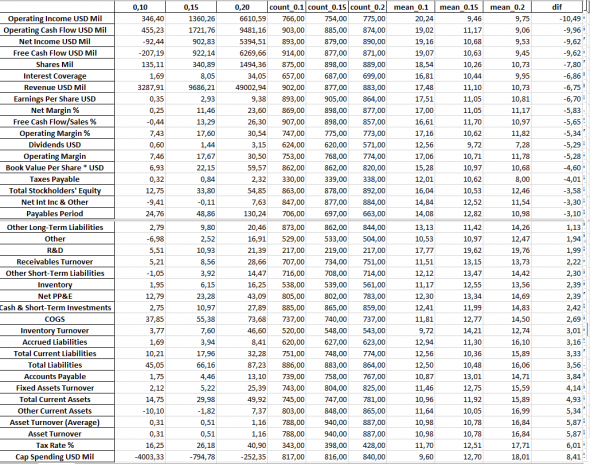

Взял за 10 лет, акции входящие в нынешний SP500, показателей около 60. Получил такое:

( Читать дальше )

Взял за 10 лет, акции входящие в нынешний SP500, показателей около 60. Получил такое:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. afecn19 |Сантименты на американском рынке. Продолжение.

- 15 февраля 2021, 09:54

- |

Делюсь результатами. Напомню что я создал базу американских фишек входящих в SP500, выкачал для них отчеты 10-К с 2010 года, из которых достал 7 пункт «managements discussion and analysis of financial condition and results of operation». По идее должен был получить около 5000 текстов, но в парсинге 7 пункта и заключалась самая большая заковыка. В общем на финишную прямую вырулилось только около 2000 отчетов.

Для каждого отчета я получил оценку сантиментов, по 10 эмоциям и по каждой из них, разбил свои 2000 отчетов на три ровных группы — с максимальными значениями, минимальными и средними. И для каждой из этой группы глянул на сколько изменилась цена акции через 250 торговых дней, после опубликования отчета.

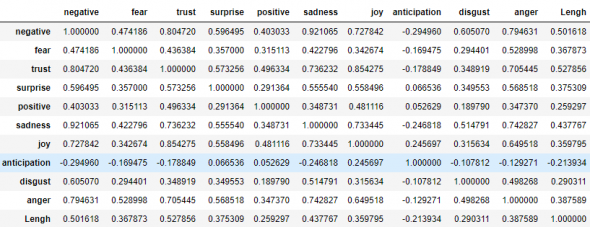

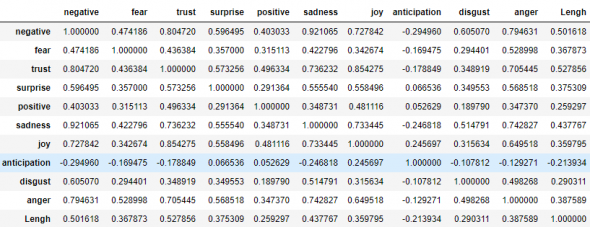

Вот корреляционна матрица между эмоциями (+ длина отчета).

Как видим между позитивными и негативными эмоциями корреляция +0,4. Что может показаться странным, если предположить что они противостоят друг другу. Однако, тут видимо другая логика — есть отчеты где составившие их буквально сыпят эмоциями, и отчеты выдержанные в более строгом стиле. Даже предположу как это получается. Вот допустим много негативного в отчете, что обьекетивно — компания не на высоте, или рыночная ситуация аховая, понятно что по законам маркетинга такое никто не купит, поэтому в лучшем стиле манипулирования, негатив обильно разбавляется позитивными словечками и на выходе потенциальный инвестор получает некую сбалансированную баланду. Вот вам и положительная корреляция долей позитивных и негативных слов в тексте.

( Читать дальше )

Для каждого отчета я получил оценку сантиментов, по 10 эмоциям и по каждой из них, разбил свои 2000 отчетов на три ровных группы — с максимальными значениями, минимальными и средними. И для каждой из этой группы глянул на сколько изменилась цена акции через 250 торговых дней, после опубликования отчета.

Вот корреляционна матрица между эмоциями (+ длина отчета).

Как видим между позитивными и негативными эмоциями корреляция +0,4. Что может показаться странным, если предположить что они противостоят друг другу. Однако, тут видимо другая логика — есть отчеты где составившие их буквально сыпят эмоциями, и отчеты выдержанные в более строгом стиле. Даже предположу как это получается. Вот допустим много негативного в отчете, что обьекетивно — компания не на высоте, или рыночная ситуация аховая, понятно что по законам маркетинга такое никто не купит, поэтому в лучшем стиле манипулирования, негатив обильно разбавляется позитивными словечками и на выходе потенциальный инвестор получает некую сбалансированную баланду. Вот вам и положительная корреляция долей позитивных и негативных слов в тексте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс